全面完成数字化转型的天津金城银行,服务小微实体经济的速度、力度、广度正在加速凸显。截至2022年7月底,金城银行通过纯线上、无抵押、全天候的数字金融服务模式,已触达天津1.5万户小微企业,共计提供40亿贷款授信额度,累计放款已超21亿元。

数字金融加速企业资金周转

额度最高500万元、全线上申请、无需抵质押、最快一分钟到账,天津金城银行专项服务小微企业的数字贷款产品——金企贷,如今已成为不少小微企业口口相传的“明星产品”。

天津一家金属结构公司的负责人用了三个关键词来形容金企贷:“快、方便、额度高”。作为一家设计制造光伏支架的小微企业,该公司设计的支架可调节系统,可自动调节面板支架角度,使光伏面板发电量整体提升10%左右。

在践行碳达峰、碳中和的大背景下,各地对清洁能源的需求也越来越高,该公司的光伏支架订单也在快速增加。“以前我们的单子都比较小,现在都是一些大的集团公司采购,对光伏面板支架的需求量也比较大。但是原材料钢材又涨价,就出现了比较大的资金缺口。”该负责人介绍,通过企业家朋友介绍,2022年3月在手机上申请了金企贷,在没有任何抵质押的情况下,几分钟就拿到了245万的额度,利率也非常合适,为企业资金周转提供了非常高的便利性。

“新冠肺炎疫情环境下,小微企业对资金周转的效率要求更高,所以我们支持随借随还,按天计息,用多少天算多少天,客户可以7×24小时在‘金城银行企业金融’公众号上进行自主操作,随时随地解决资金周转难题。”金企贷产品负责人表示,数字金融加速了小微企业获得资金以及使用资金的效率,提升了金融服务实体经济的质效。

减费让利加速普惠金融落地

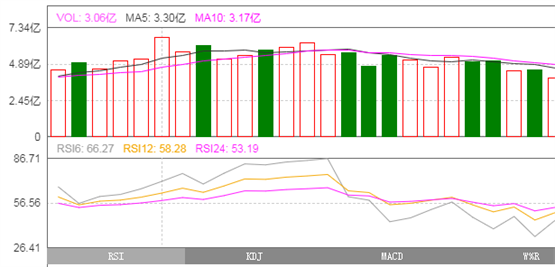

数据显示,2022年以来,金城银行持续加大普惠小微贷款投放,截至6月末,普惠小微贷款增速超过110%,高于全行各项贷款同期增速。

天津吉达尔重型机械科技股份有限公司就是获益者之一。作为国家级“专精特新”小巨人企业,吉达尔拥有重型锻压设备中的智能型拉杆组件“杀手锏”技术。

“虽然我们的生产订单金额越来越大,但由于自身处于产业链的中间环节,上游需要为供应商即刻支付原材料款项,而下游订单又常常有一定的回款账期,公司有时需要几百万元甚至近千万元的阶段性垫资。垫资的时长短则一两天,长则一两个月。这时候最需要资金来救急。”吉达尔总经理李尚杰道出了“专精特新”小微制造业企业面临的共同“痛点”,那就是常常遇到的供应链垫资问题。

2021年10月,李尚杰通过手机申请了金城银行“专新贷”,10分钟获得490万元授信,1分钟提款到账!前不久,他再次用手机线上支取了400万元,自去年首次提款以来,吉达尔根据资金缺口情况,共计提款25次,如今是满额提款状态。

吉达尔只是金城银行支持科技创新型小微企业的一个缩影,金城银行表示,在确保普惠小微信贷投放增量扩面的前提下,还将努力实现2022年新发放普惠型小微企业贷款利率较2021年逐步下降,持续提升普惠金融的普及性及可获得性,加速普惠金融落地。

夯实“愿贷、敢贷、能贷”能力

“我们自主研发的针对小微企业的数字风控系统,经过一年多的风险验证,目前表现非常稳定。”金企贷风控相关负责人表示,金城银行充分利用大数据、机器学习、知识图谱等前沿科技搭建了数据中台。当前,大数据风控平台已积累60+风险模型,并延展开发出6000+风控策略与30万+特征变量,应用在银行全量普惠金融业务中。

针对小微信贷风控,金城银行在大数据、机器学习基础之上,额外迭代使用了先进的知识图谱技术,以图计算多维关系视角补充小微企业缺失数据、拓宽自身数据挖掘能力、精准识别团伙欺诈,并对小微企业信贷全流程进行质量监控。

正因为大数据风控的良好表现,金城银行找到了一把可持续、高效率服务小微企业的“钥匙”。未来,金城银行还将进一步优化迭代大数据风控模型,利用更广泛的规范化数据,持续提升精准评估风险的能力,逐步扩大服务小微企业的广度与覆盖面,综合运用各项政策性工具,持续支持小微企业、民营企业等实体经济小微主体高质量发展。