2月28日,富力地产宣布,拟发行2024年到期4亿美元优先票据,利率为8.625%。此次发债募得的资金,将用于再融资中将于一年内到期的中长期债项。

这一动作看似波澜不惊,实则投射出了近期房企融资行为的所有特征:美元债务、成本不低、用于借新还旧。

岁末年初,新冠肺炎疫情爆发并迅速蔓延,受此影响,房地产企业的销售至今未能全面恢复,销售现金流折损明显。与此同时,境内融资环境仍然严苛。2月24日,银保监会强调,银行放贷时要考虑是否“违规流向房地产”。

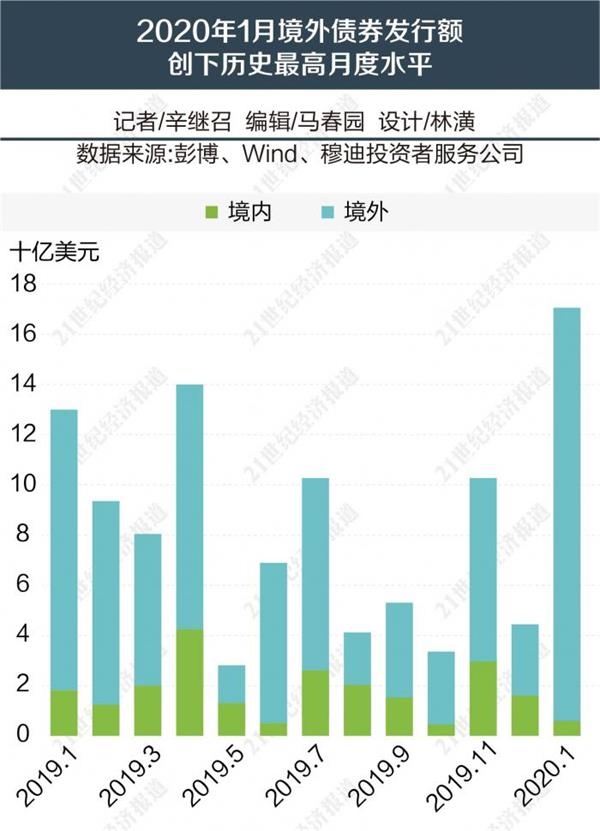

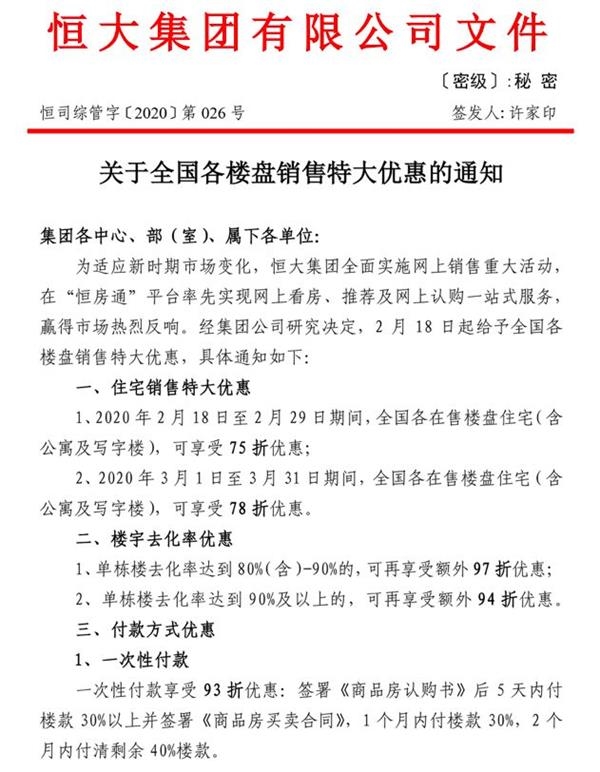

受此影响,房企一面启动线上销售,并辅以打折优惠;一面在境外积极融资,以求弥补疫情影响下的资金链缺口。

有机构统计,2020年房企年内到期信用债规模将超过7000亿元,较2019年大幅上涨。在前有疫情影响,后有债务压力的背景下,房企的自救行为,能够确保自己渡过难关吗?

融资增速需达到26.4%

据中原地产研究中心不完全统计,自2月以来,全国超40个城市出台房地产扶持政策,缓解企业资金压力。但在融资端,政策并没有明显的松绑迹象。 央行于2月19日发布的“四季度货币政策报告”中,再度强调了“房住不炒”,并重申“不将房地产作为短期刺激经济的手段”。2月24日,银保监会相关负责人在新闻发布会上表示,要确保“银行贷款是不是真正用于生产经营活动,而不是违规流向房地产、违规流向资本市场”。 这种表态奠定了一个基本基调,即楼市调控政策不会明显放松。中原地产首席分析师张大伟认为,我国经济增长进入“换挡期”,但在发展模式上,以松绑楼市调控来刺激房地产市场,进而拉动经济增长的做法不会再出现。 2月中下旬以来,房企开始陆续复工,但据21世纪经济报道了解,目前复工的岗位主要是后台支持岗,且很多公司实施轮流上岗制度,并非完全复工。此外,销售端虽然也已大规模复工,但多家受访的房企反映,售楼处仍然门可罗雀。 线下销售不开张,资金回流受阻,融资规模相比往年同期也在减少。据多家机构的数据显示,由于境内融资受限,今年1月,房企海外融资规模大涨。但到2月,海外融资又出现大幅下滑。使得房企在年初的总融资规模明显低于去年同期。 亿翰智库指出,房企2020年将到期的信用债总额为7468.6亿元,在不考虑经营也需要大量资金的情况下,今年全年融资规模增速达到26.4%,才能刚好覆盖到期的债务。“否则,房企用于运营的自有资金将被挤压出部分用于偿债,从而进一步制约房企投资、施工等动作。”

多家房企存“再融资风险”

实际上,由于疫情带来的不确定性,部分房企的日常运营已经受到影响。21世纪经济报道了解到,春节后,某大型房企已经针对疫情影响做出多个应对预案,其中的一个措施,就是暂停今年上半年的招聘工作。另有房企暂时冻结了中高级管理人员的涨薪计划。

张大伟认为,总体来看,民企所受的影响要大于国企,中小型房企所受的影响要大于大型房企。这种影响在土地市场和融资端均有所体现。

那么,疫情对房企的信用评级和资金链的影响究竟有多大?

近期,惠誉发布一份研报指出,新冠病毒疫情对其受评的166家中国企业的业务产生了不同程度的影响,6%企业的再融资风险上升。其中,亿达中国(CCC)、毅德国际(B-/稳定)、新湖中宝(B-/稳定)、国瑞置业(B-/稳定)四家房企被点名“再融资风险高”。

其中,亿达中国风险最高。根据公告,亿达中国115.8亿元债务将于2020年6月前到期。按照其现有资金状况,短期内难以覆盖债务。近期,亿达中国再次推迟了2017年12月31日止年度每股股份8分的现金派息,并推迟中民嘉业2.885亿元相关贷款的还款,另45.79亿元的贷款协议有触发风险。

东方金诚国际信用评估有限公司预计,新冠肺炎疫情将使房地产行业一季度销售受到较大冲击,湖北及周边省市冲击更大。部分短债较高的房企资金承压,流动性压力增加。但全年来看,总体影响有限。

该机构指出,在基准情境(疫情于4月结束)下,2020年房企信用风险整体仍将稳定。但不同类型房企所受的影响将有所分化。基准情境下,疫情对碧桂园等高周转型及中建三局地产、福星惠誉和武汉地产集团等项目集中于湖北省内的房企影响较大,对土储丰富、资金充裕、短期债务压力不大的万科、保利、招商等资源型房企影响一般。

同时,资源型房企在一定程度上能抓住土地端和并购端出现的利好机会。

亿翰智库表示,除了降价跑量和适时清库存外,资金并不是很充裕的房企需要减少土地投资支出,保证资金安全。另外,在行业不景气的情况下,抱团取暖将是一种趋势,合作拿地与开发也是渡过难关的不错选择。